Rafał Prabucki, 07.06.2018

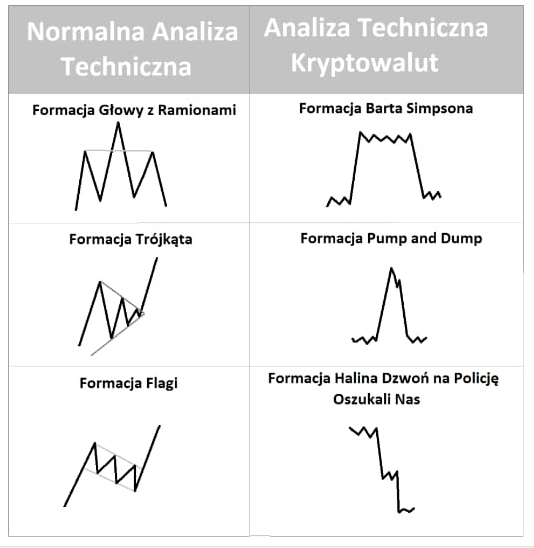

Podczas spotkania Bitcoin & Blockchain w Opolu 9 marca 2018 roku, Sylwester Suszek powiedział, że „90% ICO to SCAM!” Swoje przemyślenia dotyczące ICO powtórzył przed kamerami podczas Polskiego Kongresu Bitcoin[1]. Stwierdzenie, że „ICO to przeważnie SCAM” komentowane jest w kuluarach jako właściwa „toksyczność”. SCAM – czyli oszustwo. Samo ICO, czyli Initial Coin Offering to sposób dystrybucji. Nazwa nawiązuje do IPO (Initial Public Offering), czyli znanej w polskim prawie prywatnym oferty publicznej związanej z dystrybucją papierów wartościowych. Można znaleźć wiele analogii w idei ICO do IPO. Mamy emitenta, który dystrybuuje żetony cyfrowe. Mamy też „white paper”, czyli plan tego, co zamierza i co robi emitent[2]. Niewątpliwie plan ten można porównać do konspektu emisyjnego[3]. Toksyczność ICO związana jest z odziaływaniem oszustów na postrzeganie branży zw. z Blockchain. Inwestorzy, szczególnie osoby bez doświadczenia, chętnie interesują się nową i wygodną formą partycypowania w projektach o charakterze innowacyjnym. ICO pozostaje w wielu krajach szarą strefą inwestycyjną często wykorzystywaną przez nieuczciwych emitentów. Szczególnie, że ICO interesują się nieposiadający jeszcze odpowiedniego doświadzczenia inwestorzy, których nęci prostota rozwiązania. Wystarczy przecież tylko kupić żetony (por. rys. 1).

Rysunek 1. Analiza kursu przez Janusza-inwestora. Źródło: Internet (autor nieznany).

Z tego powodu istotną wydaje się świadomość posiadania wiedzy na ten temat. Wyróżniamy różne rodzaje tokenów opartych na technologii łańcuchów bloków. Przedsiębiorstwo doradczo-inwestycyjne PWC dzieli żetony na kryptowaluty (np. Bitcoin), tokeny użyteczne, tokeny inwestycyjne i tokeny udziałowe[4]. Istnieją również podziały opracowane przez różne instytucje np. Swiss Financial Market Supervisory Authority. W swoich wytycznych wyróżniają oni żetony płatnicze, użyteczne oraz inwestycyjne. Dodatkowo szwajcarski nadzorca rynku finansowego wprowadził kategorię „hybryd” (np. token ma kilka funkcji)[5].

Reasumując za pomocą ICO można – oprócz kryptowalut – emitować[6]:

- Utylity coins – żetony o praktycznym zastosowaniu:

Czym są tokeny użyteczne? Jak sama nazwa wskazuje są to żetony o praktycznym zastosowaniu. Wyobraźmy sobie, że wydawca gry komputerowej organizuje tak zwaną przedsprzedaż. Zamawiamy grę, chociaż nie ma jej jeszcze na rynku. Jednym słowem zapłaciliśmy za pomysł. W sposób analogiczny działają praktyczne żetony. Są one cyfrowymi jednostkami, którymi zrealizujemy zakup usługi/towaru/treści cyfrowej, które w momencie emisji jeszcze nie były dostępne.

- Security coins/Assets coins – żetony inwestycyjne/udziałowe[7]:

Problematyka żetonów inwestycyjnych jest dużo bardziej poważna niż użytecznych. Ich emisja powinna podlegać pod konkretne regulacje np. te związane z emisją papierów wartościowych i ich zarządzaniem. Elementem koniecznym takich żetonów jest komponent inwestycyjny. W ramach żetonów inwestycyjnych wyróżnia się żetony udziałowe. Czasami zdarza się, że żetony udziałowe stanowią oddzielną grupę. Generalnie jednak, przynajmniej z założenia, mają one być „cyfrowymi akcjami”. Nazwanie ich w ten sposób skłania do takiego ich postrzegania. Istotne jest, że każdy token z tej kategorii związany jest z rynkiem finansowym, który poddany jest licznym regulacjom.

W USA agencja SEC (ang. Securities and Exchange Commision) opublikowała poradnik dla potencjalnych emitentów. Znajdziemy tam odwołanie do orzecznictwa Sądu Najwyższego Stanów Zjednoczonych, który wypracował poprzez orzecznictwo tak zwany „Howey Test”[8]. Test ten składa się z 4 punktów, które brzmią następująco:

- Czy żetony udziałowe/inwestycyjne to te, które będą inwestycją majątkową?

- Czy osoba/podmiot zakupujący żetony oczekuje zysków w związku z inwestycją?

- Czy inwestycje są współdzielone?

- Czy zysk jest efektem działań emitenta lub strony trzeciej?

W sytuacji, gdyby test wypadł pozytywnie, to jesteśmy jako emitent zobligowani do zgłoszenia emisji.

Oszuści i ICO

Niedawno opublikowany został akt oskarżenia sporządzony przez SEC przeciwko Michaelowi Alanowi Stollery aka Stollaire[9]. Ten kreatywny 50-latek wyemitował swoje żetony „BAR”. Powołał on dwie spółki w celu realizacji swoich pomysłów. Problem polegał na tym, że aby „podbić” cenę swoich tokenów powymyślał relacje biznesowe z dużymi koncernami (a nawet z FED, czyli bankiem centralnym USA) i zapomniał w przypływie kreatywności zgłosić fakt bycia emitentem do agencji SEC[10]. Kwota 21 milionów USD pozyskana ze zbycia BAR-ów nie pozostała niezauważona. Ponadto pojawiły się nieoczekiwane komplikacje – 16 milionów USD zniknęło. Stollaire oskarżył o to bliżej nieokreślonego „złodzieja” i znów nie zgłaszając tego agencji SEC wydał kolejne żetony TBAR. W międzyczasie nie przejmując się niczym zmieniał reguły emisji (ingerował w white paper). W swojej koncepcji Stollaire zaznaczył, że BAR to tokeny użytkowe. Problemem jest to, że nie dookreślił, czym dokładnie są usługi, które oferują jego spółki. Przy nazwach usług nadużywał znaku „TM” (trademark protection). Jak twierdzi SEC, na 10 nazw wymyślonych usług, żadna nie była chroniona prawem, a tylko na ochronę jednej wpłynął wniosek do amerykańskiego Urzędu Patentowego. Jeżeli chodzi o TBAR, to te żetony miały już charakter inwestycyjny. Przy czym koncepcja tych tokenów i cel ich emisji również nie były klarowne. SEC uznał oba rodzje żetonów za inwestycyjne i za wszystkie działania niezgodne z prawem postawił mu zarzuty. Teraz wypada czekać na replikę oskarżonego i końcowy rezultat całej sprawy.

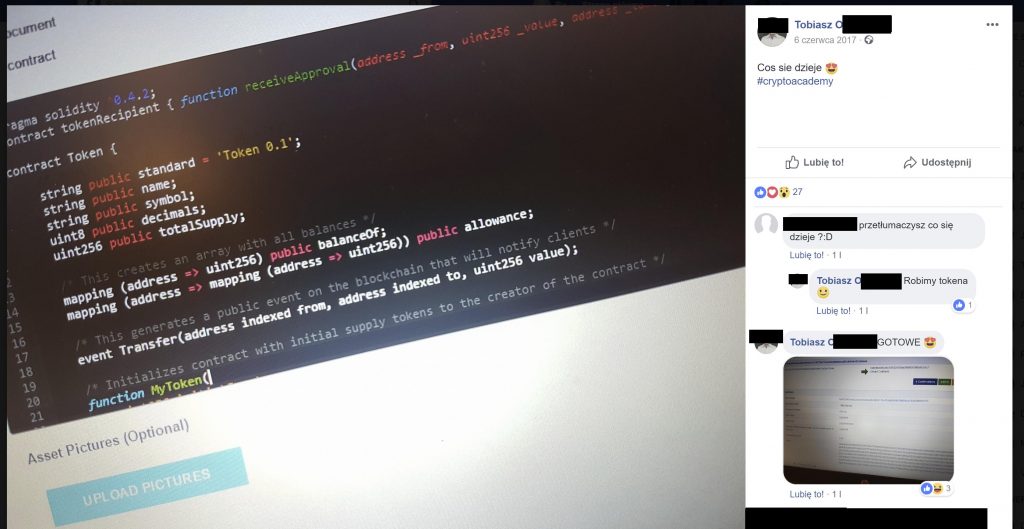

Jest to o tyle ciekawe, że należy przypuszczać, że również i w Polsce pojawią się tego typu sytuacje związane z problemem tokenów innych niż kryptowaluty i oszustami, którzy będą nadużywać zaufania inwestorów. Zatrzymany niedawno przez Policję Tobiasz O. z Crypto Academy, który przywłaszczył 200 bitcoinów (ponad 5 milionów PLN)[11] na swoim koncie na FB (zob. rys. 2) przejawiał zainteresowanie tokenizacją.

Rysunek 2. Aresztowany przez śląskich funkcjonariuszy Tobiasz O. związany z Crypto Academy też przygotowywał się do tokenizacji. Źródło: Facebook, profil aresztowanego.

————————————————————————————————————————–

[1] Suszek S., BitBay przenosi się na Maltę, stracona szansa dla Polski, „Cyfrowa Ekonomia” 15.05.2018.

[2] W nomenklaturze stosowanej w branży kryptowalut white paper to nieustandaryzowany informator dotyczący danego żetonu, jego wprowadzania i przeznaczenia. Niekiedy tego typu informatory są bardzo rozbudowane i zawierają wiele informacji o danym projekcie. Na ich bazie można też niekiedy zbudować sobie wiedzę o tym, czy dana kryptowaluta lub inny token jest oszustwem.

[3] Ustawa z dnia 29 lipca 2005 r. „O ofercie publicznej i warunkach wprowadzania instrumentów finansowych do zorganizowanego systemu obrotu oraz o spółkach publicznych”, Dz.U.2018.512 t.j. z dnia 2018.03.12.

[4] Paul B., Currie C., Ohl A., Cryptocurrencies: Time to consider plan B, “PWC point of view” 06.03.2018.

[5] FINMA, Guidelines for enquiries regarding the regulatory framework for initial coin offerings (ICOs), “FINMA” 16.02.2018.

[6] Por. Bennington A., Utility Coins or Crypto Assets? Token Terminology Is One Big Gray Area, “Coindesk” 05.08.2017.

[7] Por. Bonpay, Security Tokens Vs. Utility Tokens, „Medium” 22.02.2018; Kocot M., Wyjaśniamy czym jest Initial Coin Offering (ICO), “Cyfrowa Ekonomia” 02.09.2017.

[8] SEC v. Howey Co., 328 U.S. 293 (1946).

[9] https://www.sec.gov/litigation/complaints/2018/comp-pr2018-94.pdf [dostęp 30.05.2018].

[10] Pomijając podejrzaną działalność twórcy BAR-ów warto przytoczyć dość zgrabną definicję ICO sformułowaną przez SEC w akcie oskarżenia: ICO to wydarzenie inwestycyjne, którego następstwem jest emisja monet, żetonów lub jednostek udziałowych sprzedawanych przeważnie za wirtualne waluty lub pieniądze. (…) Jednostki udziałowe działają w oparciu o blockchain, czyli kryptograficznie zabezpieczony rejestr.

[11] Katowicka Komenda Wojewódzka, Waluta wirtualna, zysk realny, “Policja.pl” 30.05.2018.

0 komentarzy